事業が拡大していくと従業員を雇うこともあると思います。

初めて従業員を雇った場合、いろいろ手続きをしなければならないことがあります。

従業員を雇った場合の税務上の手続きについてまとめました。

スポンサーリンク

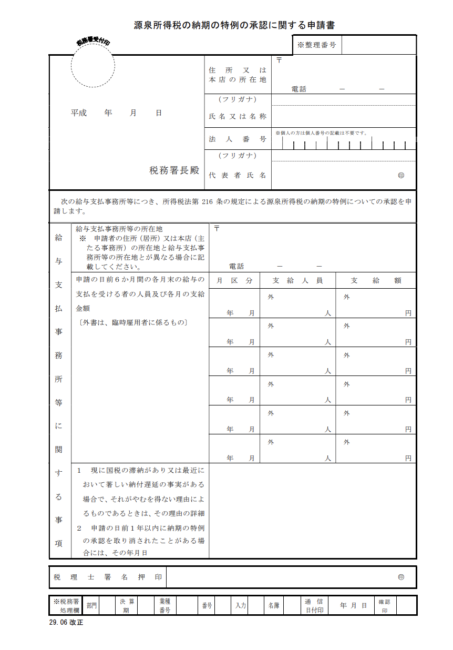

税務署に届出書を提出

初めて従業員を雇った場合は、税務署に届出書を提出しなければなりません。

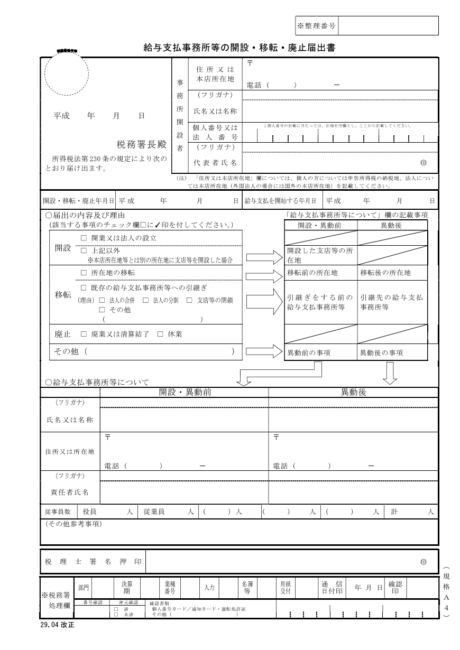

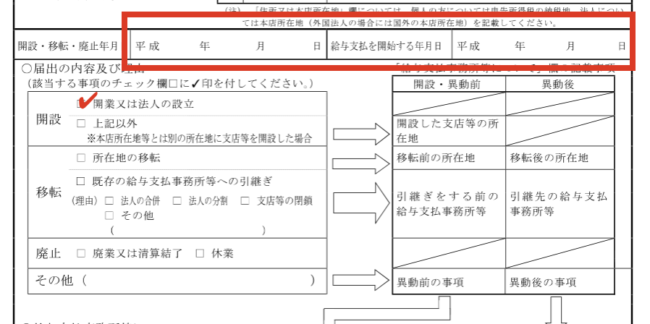

それが、「給与支払事務所等の開設・移転・廃止届出書」です。

なお、法人の場合は設立時に開業届などと同時に提出します。

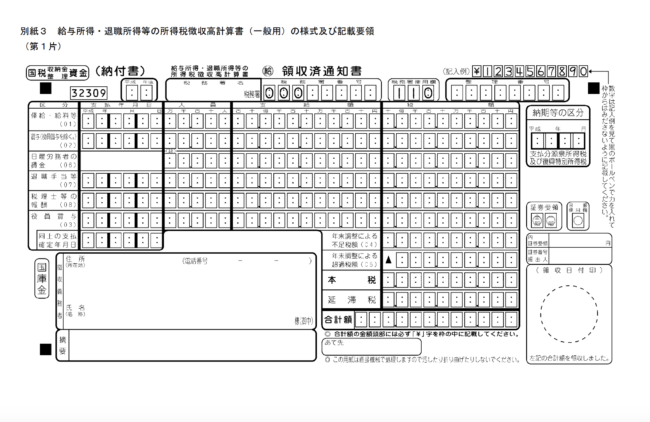

出典:国税庁

出典:国税庁

では、書き方を解説していきます。

- まず、上部の必要事項を記入します。

法人の場合は、「氏名又は名称」に法人名を、「代表者氏名」に代表者の名前を記入してください。

個人の場合は「代表者氏名」は不要です。

個人番号又は法人番号も忘れずに記入しましょう。

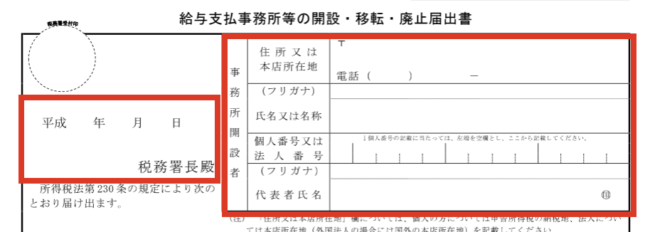

- 給与支払事務所の「開設日」と給与支払を開始する年月日を記入します。

この日付は、従業員を雇った日付で大丈夫です。

法人の場合は設立日を記入します。

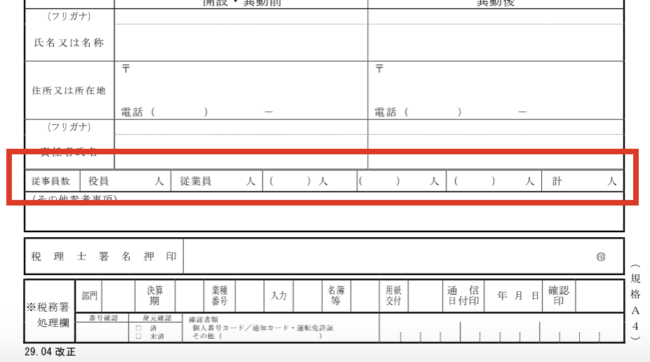

- 提出日現在の役員や従業員の数を記入します。

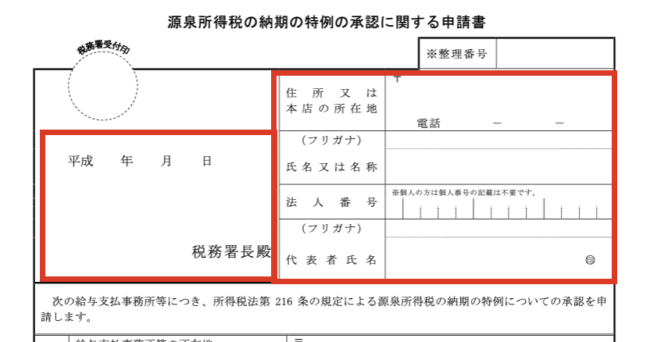

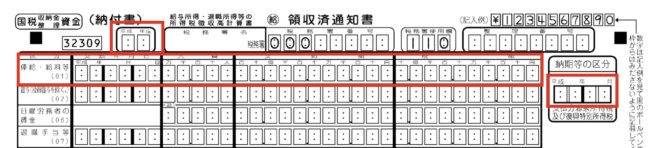

また、同時に「源泉所得税の納期の特例の承認に関する申請書」も提出しておきましょう。

これは、あとで説明しますが、従業員から預かった源泉所得税を国へ支払う期限を延長するという手続きになります。

出典:国税庁

出典:国税庁

こちらは、上部の必要事項を記入してください。

また、その他の手続きとして、労働保険や社会保険の手続きをする必要があります。

詳しい解説は省略しますが、それぞれ下記の役所で手続きをしてください。

労働保険・・・労働基準監督署

健康保険・・・全国保険協会またはそれぞれの保険組合

厚生年金・・・年金事務所

所得税の源泉徴収

従業員へ給与を支払う時は、源泉徴収をしなければなりません。

源泉徴収とは、従業員の所得税を事業者が給与からあらかじめ差し引き、従業員の代わりに国へ支払うことをいいます。

このように、事業者が源泉徴収を行い、さらに12月末に年末調整をすることで、従業員は確定申告をする必要がなくなるというメリットがあります。

この従業員から預かった所得税を「源泉所得税」といいます。

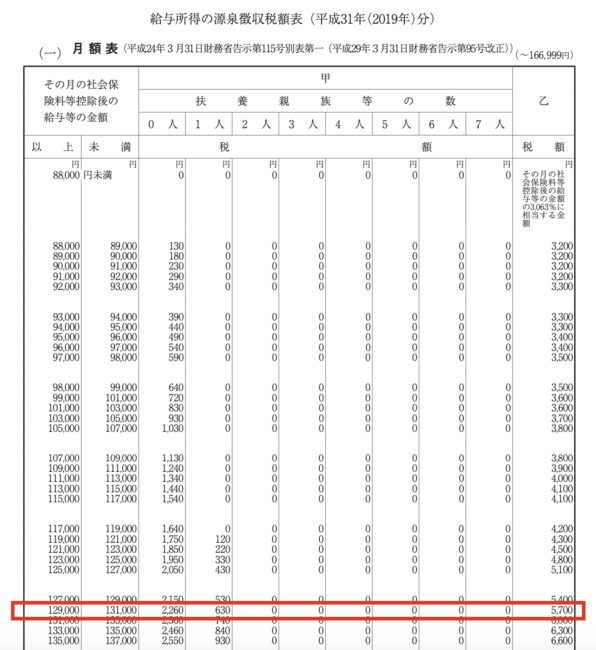

いくら源泉徴収をすればいいのかは、給与所得の源泉徴収税額表(月額表)2019年分で確認します。

具体的に説明しますと、まず給与の総額から社会保険料(雇用保険料や健康保険など)を差し引いた金額を確認します。

例えば給与の総額が130,000円で雇用保険が390円の場合、差引129,610円となります

(健康保険等はないものとします。)

この場合、税額表の「129,000円以上131,000円未満」のところを見ます。

甲の欄と乙の欄があり、甲の欄には扶養親族等の数があります。

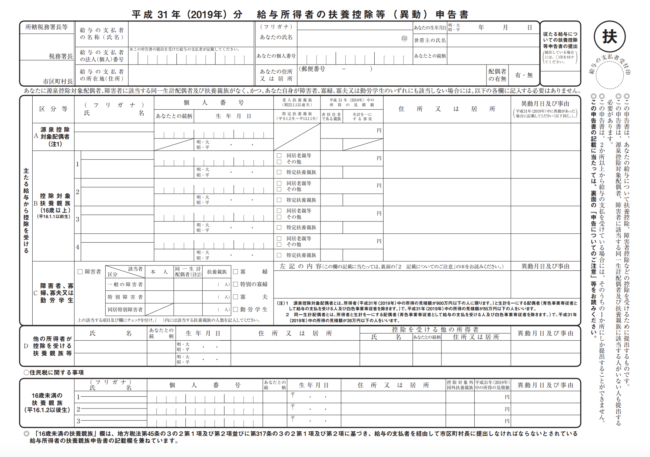

従業員を雇った場合に、扶養控除申告書というものを書いてもらっていれる場合は甲で計算し、書いてもらっていない場合は乙で金額を計算します。

出典:国税庁

出典:国税庁

さらに甲の場合は、扶養親族(奥さんや旦那さん、16歳以上の子供などで年収が一定以下の方)の数によって金額が異なります。

扶養控除申告書の書き方は、年末調整の記事で改めて解説したいと思います。

乙というのは2か所以上から給与を貰っていて、別の会社で「給与所得者の扶養控除等申告書」を提出している方です。

つまり、副業で働いている人のことです。

また、日雇いの人などの場合は給与所得の源泉徴収税額表(日額表)の丙で計算します。

今回の場合、扶養控除申告書が提出されており扶養が0人だとしたら、徴収する所得税額は「2,260円」となります。

スポンサーリンク

源泉所得税の納付

従業員から預かった源泉所得税は、給与の支払日の翌月10日までに国に支払います。

例えば4月30日に給与を支払った場合は5月10日までです。

10日が土日や祝日の場合は、次の平日が期限となります。

原則は税務署から配布された納付書を利用して、銀行で支払うことになります。

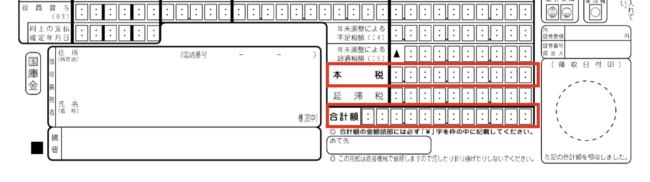

出典:国税庁

出典:国税庁

書き方を簡単に解説します。

- まず左上の年度の部分と右側の支払年月を記入します。

そして、棒給・給与等の列に支払年月日、人数、支払金額、源泉徴収税額を順番に記入していきます。

(賞与の支払いもある場合は、2列目の賞与のところも記入します)

ちなみにこの納付書ですが、2019年5月以降も平成のものが使えますが、平成が印字された納付書を使う場合は次の注意点があります。

2019年5月1日から2020年3月末までの分の納付をする場合は、左上の年度欄は31と記入し、他の部分の年欄は2019年の場合は「01」または「31」、2020年の場合は「02」と記入しなければなりません。

- 給与だけの支払いの場合は、源泉徴収税額欄に書いた金額をそのまま本税と合計額に記入します。

(賞与の支払いもある場合は、合計額を記入します。)

また、「源泉所得税の納期の特例の承認に関する申請書」を提出しており、従業員数が常時10人未満である場合は、1月から6月までの給与は7月10日まで、7月から12月までの給与は翌年1月20日まで支払いの期限が延長されます。

この申請書についても注意点があります。

納期の特例が適用されるのは、申請書を提出した翌月からとなります。

ですので、例えば4月から給与を支払う場合に申請書も4月に提出した時は、4月に支払った給与の分の源泉所得税は、5月10日までに支払わなければなりません。

5月分の給与からは納期の特例の対象となり、5月から6月までの源泉所得税を7月10までに納付することとなります。

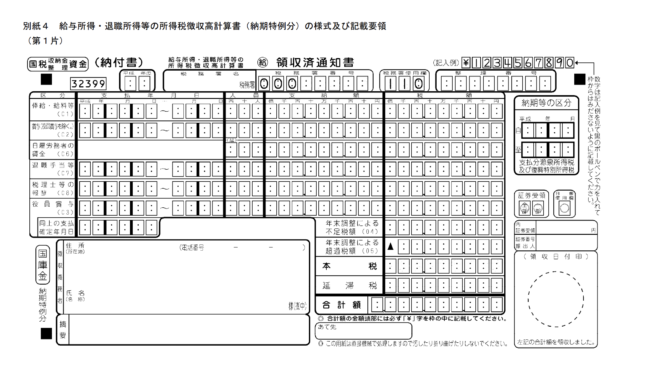

納期の特例を利用する場合の納付書は、専用のものを利用します。

書き方は基本的には通常の納付書と同様ですが、支払年月日がいつからいつまでの期間というような表示となっています。

出典:国税庁

出典:国税庁

この納付書も、2019年5月以降も平成のものが使えますが、通常のものと同様に、

2019年5月1日から2020年3月末までの分の源泉所得税を納付をする場合は、左上の年度欄は31と記入しなければなりません。

なお、この源泉所得税の納付書ですが従業員へ給与を支払った結果、源泉徴収税額がゼロの場合も提出しなければなりません。

その場合は、必要事項を通常通り記入し、税額、本税、合計額は「0」と記入して提出します。

また、納付書での支払いの他に、ダイレクト納付、インターネットバンキング納付、クレジット納付が利用できます。

この源泉徴収を1月から12月まで行い、12月分の給与で年末調整をするというのが1年間の流れです。

年末調整については、別の記事で改めて解説します。

まとめ

初めて従業員を雇った時の税務上の手続きの一連の流れを見てきました。

源泉徴収は、事業者にとっては少し手間にはなりますが、義務ですので確実に行いましょう。

もしも源泉所得税を期日までに支払うことを怠った場合は、加算税や延滞税がかかる場合がありますので注意してください。

スポンサーリンク

当事務所のサービスメニューです。

気になることなどございましたら、気軽にお問い合わせください。